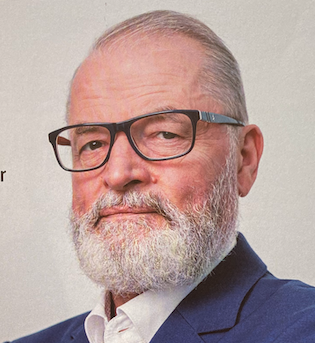

Dr.Farkas András a Summa című műsorban 20181208

A tervezett nyugdíjcélú államkötvényről

Az állam januártól belép a nyugdíjcélú előtakarékossági piacra olyan államkötvények kibocsátása révén, amelyeket a magánszemélyek a nyugdíjkorhatáruk betöltéséig terjedő tartammal és a tervek szerint kamatprémiummal megfejelve vásárolhatnak majd meg.

Az M1 televízió Summa című műsorának december 8-i adását IDE KATTINTVA tekintheti meg.

A Summa első felében egyebek között én is beszélek a tervezett nyugdíjkötvényekről.

Amit eddig tudhatunk a megjelent híradások alapján:

1) a nyugdíjkötvény hasonló lesz a Babakötvényekhez, vagyis tartalmazni fog egy (egyelőre nem ismert nagyságú) kamatprémiumot, vagyis az infláció fölött reálhozamot biztosít a kötvénytulajdonosnak.

Ez a Babakötvény esetén 3% (amely mellett az állam közvetlenül is támogatja a Babakötvény-tulajdonost az általa az adott évben befizetett vételár 10%-a erejéig, évi legfeljebb hatezer forint értékben - ilyen támogatást a nyugdíjkötvény valószínűleg nem fog tartalmazni)

2) a nyugdíjkötvény lejárata a vásárlója nyugdíjkorhatára betöltéséhez kötődik, s akkor a nyugdíjkötvény tulajdonosa választhat, hogy egyösszegben vagy részletekben kívánja-e fölvenni a neki járó összeget

3) nyugdíjkötvényt csak magánszemély vásárolhat, intézményi befektető nem

4) 2019. januárjában indulhat meg e nyugdíjcélú állampapírok forgalmazása.

Amit nem tudunk még:

1) a kamatprémium hány százalékos lesz

2) a kamatprémium állandó nagyságú lesz-e vagy függ majd a vásárló életkorától (attól, hogy hány éve van még hátra a korhatára betöltéséig)

3) nyit-e ingyenes állampapír-számlát a nyugdíjkötvények számára a Magyar Államkincstár

4) milyen címletekben lehet majd vásárolni a nyugdíjkötvényt

5) hol lehet majd megvásárolni a nyugdíjkötvényt

6) a nyugdíjkötvény vételára után is jár-e adójóváírás

7) beépülhet-e a cafeteria-juttatások közé a nyugdíjkötvény, és így tovább...

Az állami nyugdíjkötvény általam előnyösnek vélt tulajdonságai:

biztonság, kamatprémium, könnyű hozzáférhetőség.

Szerintem leginkább a nyugdíjhoz közelálló személyeknek lesz majd érdemes ilyen nyugdíjkötvényt vásárolniuk, akiknek kevesebb, mint öt éve van hátra a nyugdíjkorhatáruk betöltéséig - mivel számukra a többi, adójóváírással is támogatott nyugdíj-előtakarékossági konstrukció (nyugdíj-előtakarékossági számla, önkéntes nyugdíjpénztári tagság, nyugdíjbiztosítás) indítása már nem lehetséges vagy nem szolgálja ilyen rövid időn belül ésszerűen a nyugdíjmegtakarítási célt.

Hasonlóképpen fontos lehet mindazok számára a nyugdíjkötvény vásárlása, akik nyugdíjvárománya mindenképpen rendkívül alacsony (s emiatt rákényszerülnek az öngondoskodásra), és akik számára a biztonság a legfontosabb befektetési szempont. Nagyon sok ilyen ember lehet a minimálbérre vagy annál kisebb részmunkaidős bérre bejelentett dolgozók, a katások és hasonló könnyített közteherviselésű vállalkozók, továbbá az őstermelők több százezres tömegei körében.

Az állam számára nyilván kívánatos cél, hogy az államadósság minél nagyobb része magyar kézben legyen, s e cél megvalósításához egy vonzónak bizonyuló nyugdíjkötvény konstrukció jelentősen hozzájárulhat.

Ami szerintem óvatosságra inthet az állampapír alapú nyugdíjkötvények vásárlása tekintetében:

1) a potenciális állampapírvásárlók körében még élénken él a magánnyugdíjpénztárak története, ami nagyon jelentősen érintheti a bizalmat az összes állami érintettségű nyugdíjcélú megtakarítási lehetőség tekintetében

2) a társadalombiztosítási nyugellátás kifizetése az államtól függ, ugyanattól az államtól, amelytől az államadósság törlesztése is függ - ennek az államadósságnak lesz a része a nyugdíjkötvényekben megtestesülő, a nyugdíjkötvényt megvásárló magánszemélyek által nyújtott kölcsön is. Az állami nyugdíjrendszer finanszírozását megnehezítő, közismert tényezők (öregedés, kivándorlás, foglalkoztatási viszonyok) a nyugdíjkötvények törlesztését is megnehezítik, hiszen ugyanannak a járulék- és adóbevételnek kell fedeznie az állami kiadásokat mindkét esetben.

3) hosszú távú (10 évet meghaladó tartamú) befektetések esetén a legkevésbé kívánatos hozamokat a biztonságos befektetések, köztük az állampapír-befektetések hozzák (még a kamatprémiumot is beleértve), mivel a biztonságnak elkerülhetetlenül magas ára van. A nagyobb kockázatú befektetések hozama történeti tények tanúsága szerint sokkal magasabb, mint az állampapírok hozama, ezért a fiatal és középkorú nyugdíj-előtakarékoskodók számára semmiképpen sem ajánlatos minden megtakarításukat állampapírban tartani.

A nyugdíjával vagy más ellátásával kapcsolatban fontos kérdése merült föl,

amelyre gyors, hiteles és az ügyintézésben is használható választ keres?

Itt felteheti a kérdését, hogy segítségemmel Ön is maximálisan

érvényesíthesse

az ellátási jogosultságait.

A nyugdíjával vagy más ellátásával kapcsolatban fontos kérdése merült föl,

amelyre gyors, hiteles és az ügyintézésben is használható választ keres?

Itt felteheti a kérdését, hogy segítségemmel Ön is maximálisan

érvényesíthesse

az ellátási jogosultságait.

Küldés

Küldés Nyomtatás

Nyomtatás